(文・構成=編集部 住宅ローンアドバイザー・山知)

この記事でわかる事

- 住宅ローンの審査項目には何があるの?

- 金融機関が特に重視しているポイントは何?

- 審査に通らない場合に考えられる理由

住宅ローンを借りるためには、金融機関に必要な書類を提出しお金を借りる事ができるかどうかの審査を受けます。

審査基準は各金融機関ごとに異なるので、ある銀行では審査に通らなかったとしても、他の銀行では審査に通ったり、フラット35であれば審査に通ったという事もあります。

金融機関では審査基準を公開しておらず、仮に審査に落ちたとしてもその理由は絶対に開示してくれません。

しかし、多くの金融機関ではこれから解説するポイントを住宅ローン審査では必ず確認します。

もし審査に通らなかった場合には、ご自身の状況を照らし合わせ、その理由を考えてみましょう。

住宅ローンの審査可否を決める3大要素とは?

審査基準は金融機関により条件が異なります。

金融機関は住宅ローンの詳細な利用条件を商品概要説明書の中で公開しており、この中で定められている規定に合致する事が前提条件となります。

その上で返済が継続的に行われるかを見極める判断材料は大きく3項目に分類され、人的審査、融資条件、担保評価の要素を審査で精査します。

金融機関によって審査項目が大きく異なる事はあまりありませんが、全く同じ人・条件でもA銀行では4,000万円まで融資可能だったり、B銀行では3,500万まで融資可能など融資条件は異なります。

国土交通省が民間の金融機関に対して行った調査では、以下の項目を「融資を行う際に考慮する」と発表されています。

| 融資を行う際に考慮する項目(新規借入) | ||

|---|---|---|

| 1位 | 完済時年齢 | 97.2% |

| 2位 | 健康状態 | 95.7% |

| 3位 | 借入時年齢 | 95.6% |

| 4位 | 担保評価 | 95.5% |

| 5位 | 年収 | 93.6% |

また、住宅金融支援機構が民間金融機関に対して行った貸出動向調査では、以下の項目が本審査での重要度が増してきていると回答しています。

| 本審査で重要度が増している項目 | ||

|---|---|---|

| 1位 | 返済負担率(毎月返済額/月収) | 61.8% |

| 2位 | 職種、勤務先、雇用形態 | 44.7% |

| 3位 | 借入者の社会属性 | 33.3% |

| 4位 | 借入比率(借入額/担保価格) | 31.7% |

| 5位 | 返済途上での返済能力の変化 | 24.3% |

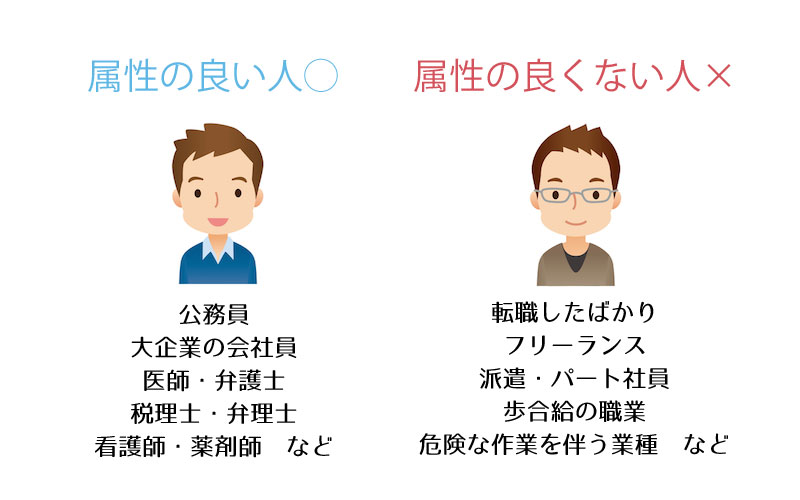

【1.人的審査】属性は人に対する審査で最も重要

金融機関は、貸したお金をキチンと返してくれる可能性が高い人にしかお金を貸したくありません。

そのため、収入や、勤務先、勤続年数、他の借入れの有無などを見て、その人の属性を判定します。

長期の支払いを続ける事が可能と判断された人ほど良い属性となり、逆に、収入が高額でも業績によって変動する不安定な職種や、転職したばかりで勤続年数が短い人、危険な仕事に従事する人、他の借入れがある人は属性が良くないまたは、属性が悪いという判定になります。

この属性の良し悪しによって、審査可否や借入れ可能額などの融資条件が異なります。

金融機関が重視するポイントは長期間に渡り安定した収入が得られる勤務先・職種であるかという点です。

会社の規模も中小企業より大企業の方が、安定した収入が見込めると判断されるため信用度が高いです。

公務員、専門職は信用度が高く、派遣社員、歩合給の職業、危険な作業を伴う業種などは交渉が必要な場合も有ります。

審査に有利な職業

公務員、大企業の会社員、医師、弁護士、税理士、弁理士、公認会計士、看護師、薬剤師、など

審査に不利な職業

個人事業主、フリーランス、歩合給の職業、高所作業など危険な作業を伴う業種、資本金が1億円未満の会社経営者、および役員、など

勤続年数

最近では勤続年数を問わない金融機関が増えてきましたが、まだまだ多くの金融機関は、勤続3年以上という条件を設けています。

転職して間もない人や勤続年数が少ない場合には不利になる可能性があります。

雇用形態

給与所得者の場合、雇用形態が正社員でなければ住宅ローンを組めないと言うわけではありませんが、派遣社員や契約社員は、いくら収入が良くても不安定であるとみなされるため、返済できる能力や余裕資産の有無が求められます。

勤続年数と同様に雇用形態を問わない金融機関も増えてきています。

年収

前年度年収が100万円以上、200万円以上、300万円以上と金融機関によって規定はさまざまです。

特に制限を設けておらず「安定かつ継続した収入があること」という条件を定めている金融機関もあります。

家族構成

独身か家族持ちかをなどの家族構成を確認します。

子どもがいる家庭では将来的な教育費負担が借入条件に影響する場合があります。

また、離婚歴がある場合には前配偶者との間に、財産関係や養育費などの債権債務が発生していないかの確認が入ります。

健康状態

団体信用生命保険に加入できる事が融資の条件となるため、健康状態が悪く保険に加入できない場合は借りられない事もあります。

他の借入れ

クレジットカード、自動車ローン、キャッシングなどの他の借入金額を確認します。

信用情報

他の借入れの支払い状況や過去の滞納履歴が住宅ローンに大きな影響を与えないかどうかを確認します。

消費者金融からの借入履歴があった場合は、その時点で審査に通りません。

信用情報機関はローンやクレジットカードに関する信用情報を登録し、与信取引の参考情報として提供しています。

もし、過去に何かしらの支払を滞納した事がある場合には、この信用情報に記録が残っているため審査に落ちる可能性があります。

もし滞納の心当たりがある場合や、自分の信用情報が現在どうなっているのかを確認したい場合には、1,000円程度で情報確認が可能なので、確認をしてみるのも良いかもしれません。

その際に、昔ほどではありませんが多くの信用情報の開示履歴が残ると審査でマイナスに働く可能性があるので1度だけで十分です。

個人信用情報を管理している主な機関は以下の3機関です。

| シー・アイ・シー |

|---|

| 主な加盟企業:クレジットカード会社など |

| 手数料:窓口で本人が請求する場合:500円 PCでPDFデータをダウンロードする場合:1000円 スマホで確認する場合:1000円 郵送の場合1000円 |

| 特徴:過去24ヶ月分が記載されている。 |

| 日本信用情報機関(JICC) |

|---|

| 主な加盟企業:消費者金融、クレジットカード会社など |

| 手数料:窓口で本人が請求する場合:500円 携帯電話による郵送の申込の場合:1000円 郵送の場合1000円 |

| 特徴:貸金法の総量規制の対象かどうかを明記している。 |

| 全国銀行個人情報センター |

|---|

| 主な加盟企業:銀行、信金、信組、農協など |

| 手数料:郵送の場合1000円 |

| 特徴:住宅ローンなどの返済実績を24ヶ月分まで記載。 破たん・民事再生手続きなどの官報情報を記載。 |

【2.融資条件】返済比率や返済計画が適正であるかを審査

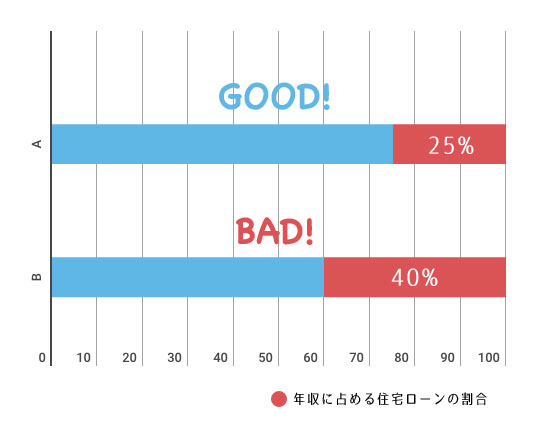

返済比率が重要なのはなぜ?

返済比率(返済負担率)とは、年収に対して年間のローン返済額が占める割合のことをいい、金融機関はその人の年収から融資限度額を算出するための指標として使用します。

この返済比率は、金融機関が融資限度額を算出する根拠になる他に、安全な返済額を確認するためにの重要な指標にもなります。

子どもの有無による教育費負担や家庭環境などにより一概には言えませんが、一般的に返済比率は20〜25%以内に収めるのが望ましいとされています。

借入れ可能額と、安全に返済していける額はイコールでないという事を意識するようにしましょう。

重要ポイント

返済比率

年収に対して年間返済額がどのくらいかを見て、返済額が最大で年収(税込み)の30%〜35%までしか借りる事ができません。(金融機関により上限は異なる)

| 返済比率上限の目安 | |||

|---|---|---|---|

| フラット35 | 民間金融機関 | ||

| 税込年収 | 返済比率 | 税込年収 | 返済比率 |

| 400万円未満 | 30%以下 | 150〜250万円 | 25%以下 |

| 400万円以上 | 35%以下 | 250〜400万円 | 30%以下 |

| 400万以上 | 35%以下 | ||

返済比率の求め方

返済比率の求め方

年間の住宅ローン返済額 ÷ 年収 = 返済比率

現在支払い中のローンが有る場合、収入から支払い中の他の借入れ額を引いた額で、返済負担率を求めます。

具体例

例えば、年収500万円の人が毎月10万円の住宅ローン返済を行う場合

毎月10万円の住宅ローン返済なので、1年分だと×12ヶ月分で年間の住宅ローン返済額は120万円。

年間の住宅ローン返済額120万円に年収の500万円を割ります。

1,200,000 ÷ 5,000,000 = 0.24

返済負担率は24%という事になります。

返済額の中には、元金以外にも金融機関側の利益である金利も含まれます。

通常、住宅ローンの審査で返済負担率を求める際には、審査用の金利を用いて計算します。

審査金利とは

審査金利とは返済比率を求めるために使用する金利で、通常、優遇金利(実質金利)や店頭金利よりも高めに設定されています。

金融機関により異なりますが、3.1%〜4%程度のところが多いです。

審査に使用する金利を優遇した低い金利値で計算してしまうと、ギリギリの融資条件の人は、わずかな金利上昇で返済計画が破綻するようになってしまいます。

この高めに設定された金利で計算する事により、ある程度の金利上昇リスクにも耐えられる返済比率を算出する事ができます。

優遇金利で計算するのはNG!

優遇金利0.7%で計算した場合と、審査金利4.0%で計算した場合の返済比率の違い

年収:400万円 優遇金利:0.7% 借入希望額:3,000万円 借入期間:35年 元利金等返済

80,550円(毎月返済額)× 12(ヶ月分)= 966,600円(年間の返済額)

966,600円(年間の返済額)÷ 4,000,000(年収)= 0.24165%

返済負担率 = 約24%

年収:400万円 審査金利:4.0% 借入希望額:3,000万円 借入期間:35年 元利金等返済

1594080円(毎月返済額)× 12(ヶ月分)= 1594080円(年間の返済額)

966600円(年間の返済額)÷ 4000000(年収)= 0.39852%

返済負担率 = 約40%

こんなにも違いが出てしまいます。

-

-

返済比率を確認しよう!住宅ローンを無理なく返済するためには何%以内が正解?

(文・構成=編集部 住宅ローンアドバイザー・山知) 返済比率(返済負担率)とは、その人の年収に占める住宅ローン返済額の割合の事を言います。 この係数は安全な返済計画を立てるうえでの指標になる他に、住宅 ...

続きを見る

融資目的

原則として本人が所有し、居住する事が目的である事。

店舗や事務所などと併用住宅の場合は、専有面積1/2以上が居住用である事が要件となります。

債務者年齢

金融機関や利用するプランにより異なりますが「満20歳以上70歳未満、完済時年齢が80歳未満」という要件を設けている事が多いです。

実際には81歳までローンを返済し続けるのは非現実的なので注意が必要です。

最大融資比率

物件評価額、あるいは売買価格のいずれか低い価格の90%以内であるか

物件価格の100%や諸費用も借入れ可能な住宅ローンもありますが、自己資金の有無とその額により金利優遇幅が異なります。

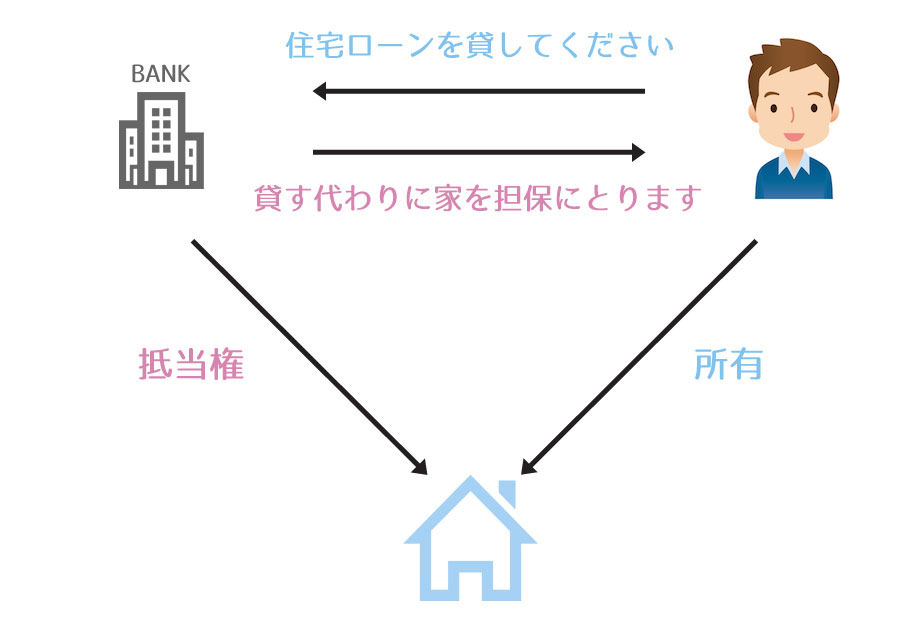

【3.担保評価】物件が担保の要件を満たしているかを審査

物件に対する審査があるのはなぜ?

金融機関は、契約者が返済不能の状態に陥った時のために、物件を担保に取ります。

契約者が返せなくなってしまった残りのローンは、任意売却や競売などで担保物件を処分して回収をしますので、そうなってしまった時のために担保に取る物件の評価額がどれくらいであるかを算出します。

物件の担保評価が借入額に見合っていない場合には、どんなに属性が良くても審査に通らない可能性があります。

担保にできるのは建築基準法や、都市計画法になどの法令に従った物件である事が条件です。

金融機関では物件が担保の要件を満たしているかを提出した資料や、現地確認などを行い評価します。

まずは、国土交通省が発表している公示価格、国税庁が発表している路線価などで評価されている価格が一つの基準となります。

その上で同じ地域の類似する土地の価格を参考にしながら慎重に評価を行っていきます。

審査で算出した評価額と住宅ローンの借入れ希望額に大きな乖離がなければ、担保の要件を満たしているという事になります。

立地・周辺環境

その土地がどんな道路に面していて、周辺にはどのような施設があるのかを確認します。

周辺に嫌悪施設がある場合や、河川、崖、高圧線などの近くでは担保評価に影響がある可能性があります。

都市計画区域、用途区域

都市計画法は都市計画の内容や開発許可、建築制限などの都市計画事業について定められた法律で、都市計画区域では一体の都市として総合的に整備・開発・保全を行う必要がある区域のことを言います。

用途区域は用途や使用目的の異なる建築物が同一地域に混在しないようにするために定められた法令で、用途地域が指定されるとそれぞれの用途に応じて建てられる建物の種類が制限されます。

これらの法令で定められた区域かどうかを確認し評価を行います。

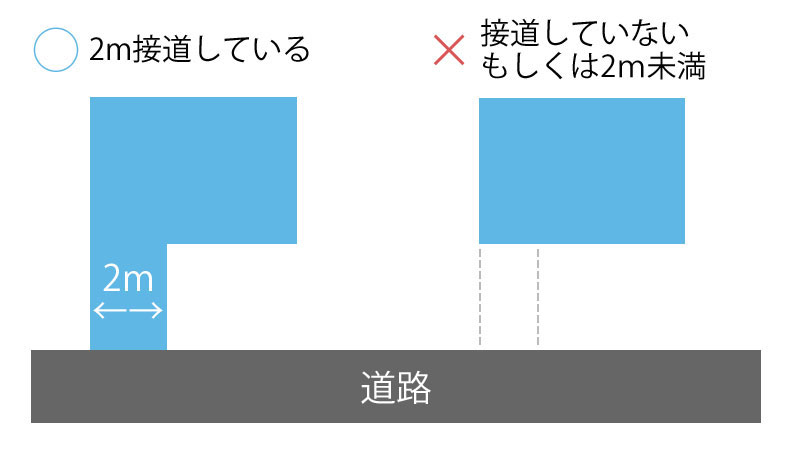

接道義務

建築基準法上で定義された道路に敷地が2m以上接していることが建築基準法で定められており、担保としての条件になります。(2m以上接道していない物件は再建築が不可のため)

法廷道路に2m以上接する事が難しい場合は、ただし書きによって一部特例が認められ建物の建築が許可されますが、担保としては不適格となります。

接面道路の方位については南、東、西、北の順の順に高評価となり、通行条件の良し悪しも評価の対象になります。

容積率・建ぺい率

建築基準法では建築物の延べ面積の割合(容積率)や、敷地の建設面積の割合(建ぺい率)についての制限が定められています。

容積率は、当該地域の立体的な利用が制限されるというもので、住宅地は低層なのに対して商業地では高層が認められるという規定があります。

建ぺい率は、建築物の建設面積と敷地面積に対する割合のことをいい、低層住宅地では敷地面積の半分程度までしか認められません。

これらの項目が建築基準法に適合した物件であるかを確認します。

建築制限

その地域における建築物の制限を確認します。

建ぺい率、容積率の他に、建築物の高さの制限や最低敷地面積の制限、一定要件を満たさないと住居等を建設してはいけない地域など、さまざまな規制があります。

敷地の形状と隣地境界

間口が狭い、袋地、不整形地、建物の建築設計がしにくい土地では担保評価が下がります。

前面道路は通り抜け可能か、行き止まりかも土地評価に影響します。

敷地の間口は広いほど評価が高くなり、逆に間口が狭いと防災面や日照の関係で制限を受ける事になるので評価は下がります。

隣地の境界なども慎重に確認が入ります。

売買価格の妥当性

物件の売買価格と審査で算出した総合的な評価額に、大きな乖離がないかを確認し、売買価格の妥当性を判断します。

審査に通らない場合に考えられる理由

人が原因の場合

契約社員やパート社員など収入が不安定

勤続年数が不足している

健康上問題が有り、団信への加入ができない

クレジットカードの返済を滞納した事がある

消費者金融で借入れを行った事がある

数年以内に破産した事がある

など

条件が原因の場合

収入に見合っていない借入額を希望している

完済時年齢など年齢制限を満たしていない

店舗併設住宅で店舗部分と住宅部分の割合が条件を満たしていない

など

物件が原因の場合

建築基準法を満たしていない物件(接道義務、容積率・建ぺい率が法令を遵守していない)

周辺環境に問題がある

敷地の形状に問題がある

借入額に対して物件評価額が釣り合っていない

など

審査の甘い(通りやすい)金融機関はある?

前述の通り、金融機関はさまざまな項目を総合的に判断して、審査可否を決定します。

まずは審査の前に金融機関が定める条件に合致しているかを確認する事が必要です。

もし、審査の甘い(通りやすい)金融機関を探したいと思うのであれば、以下条件の金融機関を探してみると良いです。

審査金利の低い金融機関

審査に使用する金利が低いという事はそれだけ計算上の返済負担率も下がり、返済比率を規定値内に収める事ができ、それだけ審査に通る可能性が高くなります。

適用金利の高い金融機関

貸し倒れ損失(デフォルトといいます)のリスクが高い利用者には高く金利を設定するというセオリーがあります。

実際に住宅ローンを借りる適用金利が高いという事は、すでにリスクを考慮された金利設定である場合があります。

借入人の条件が全く同じで、適用金利の低い金融機関では審査に通らなかったが、金利の高い金融機関では審査に通ったというケースがあります。

ただ闇雲に金利の高い銀行に申し込むのは危険なので、最終的な手段として、必ず実行上の返済比率を計算し検討するようにしてください。

取引実績のある金融機関

金融機関によっては審査の際に申込人との取引状況を確認することがあります。

預金の1ヶ月間の平均残高や、給与、公共料金のロ座振込、保険料のロ座振替、クレジットカードの決済口座の利用などの取引実績がある銀行であれば、良好な取引実績を審査でプラスに考慮される場合があります。

フラット35

フラット35は民間の金融機関での融資が比較的難しい自営業者や、フリーランスの人へも積極的融資を行っています。

前年の年収で審査を行い、年収400万円未満の人は返済比率上限は30%以下まで、年収400万円以上の人は35%までという規定があります。

また、勤続期間は1ヶ月以上あれば審査可能なため、転職したばかりの人で勤続年数が少ない場合にはおすすめです。

まとめ:審査では人・条件・物件評価のバランスが重要

住宅ローンの審査では、人、条件、物件の3大要素がバランス良く評価される事が重要です。

もし審査に通らなくても、「それは自分のため」であると考える事も必要です。

自分の身の丈に合わない返済計画で審査に通ってしまった場合には、将来的に返済に行き詰まり、最悪の場合、せっかく手に入れた家を任意売却や競売などで手放す事になってしまう可能性もあります。

これでは自分と金融機関、どちらも不幸な結果になってしまいます。

審査に通らないという事は、返済上の計画に無理があったり、担保評価が低い(資産価値の低い)住宅を保有してしまうという事にもなります。

金融機関がリスクであると出した結論は、自分にとってもリスクが潜んでいるという事を忘れないようにしてください。

そして、現在支払い中のローンやクレジットカードを整理したり、頭金を増やす、購入物件の価格を下げるなどの対策をしリトライしてみましょう。

【借り換えにもおすすめ】ネットで申込みできる住宅ローン

アルヒ(ARUHI)

| フラット35(団信保険料込み金利) | ||||

返済期間 | 15〜20年 | 21〜35年 |

||

融資率90%以内 | 1.23% | 1.35% |

||

融資率90%超 | 1.46% | 1.61% |

||

保証料 | 0円 | |||

団体信用生命保険 | 0円 | |||

融資事務手数料 | 借入金額の2.2%(税込) Webからの新規申込で1.1%(税込) |

|||

借入可能額 | 100万円以上8,000万円以内 (年収400万円未満:年間の返済負担率30%まで) (年収400万円以上:年間の返済負担率35%まで) |

|||

借入可能期間 | 15年以上35年以内(完済時年齢80歳まで) | |||

一部繰り上げ返済手数料 | 無料(インターネット) | |||

申し込み | インターネット/窓口 | |||

住宅ローンアドバイザー

借りれる額よりも、返せる額という視点でのアドバイスをモットーとしています。趣味はギターと食べ歩き。ディズニーとテクノロジー好きの30代。無料住宅ローン相談や、寄稿も行っています。得意分野はFintech関連。詳しいプロフィールはこちら